自己破産後、ペイディを利用できるかどうか悩んでいませんか?「自己破産 ペイディ」というキーワードで検索するあなたは、今後の生活や金融の選択に不安や疑問を抱えていることでしょう。

本記事では、自己破産後にペイディを利用する可能性や審査のポイントについて詳しく解説します。具体的な条件や注意点だけでなく、実際の利用者の声も交えながら、あなたが安心して次のステップに進むための情報をお届けします。

自己破産とペイディの基本知識

ペイディは便利な後払いサービスですが、自己破産の手続きやその後の生活にどのように影響するのか気になる方も多いでしょう。この記事では、自己破産とペイディについての基本的なポイントをわかりやすく解説し、読者の不安や疑問にお答えします。

ペイディの審査と自己破産の影響

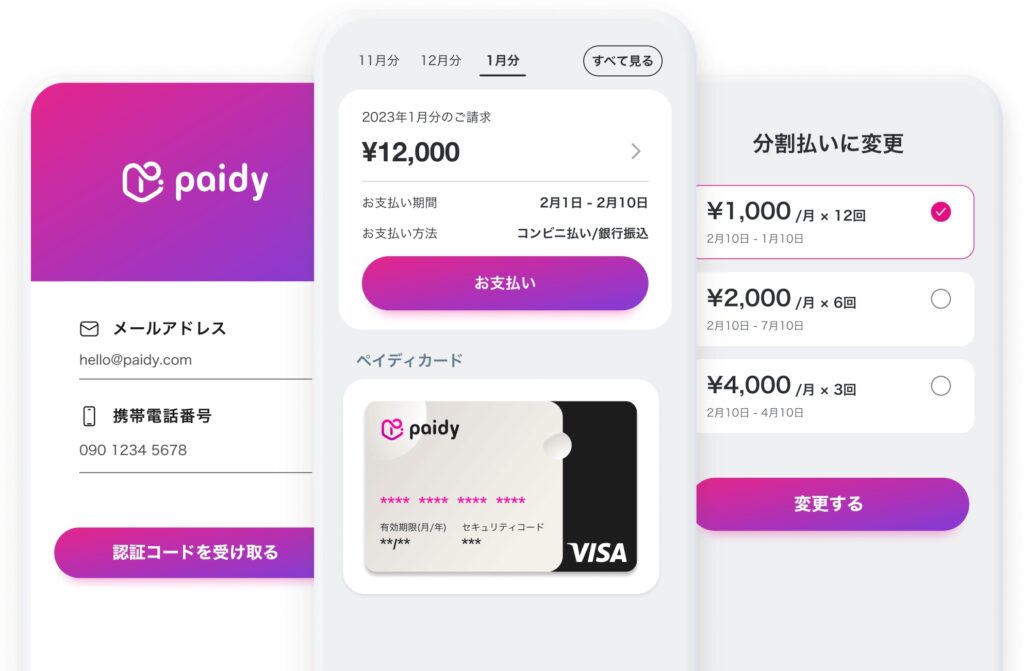

ペイディの審査には利用者の信用状況が重要な役割を果たします。ペイディには一般の後払いサービスと、分割払いが可能な「ペイディプラス」があり、それぞれ審査基準が異なります。

以下、詳しく説明しますね!

ペイディの基本的な審査

通常のペイディは、CIC(信用情報機関)の審査を伴わず、誰でも気軽に利用を開始できます。ただし、利用限度額は3万円程度に設定されており、高額な購入には向いていません。

ペイディプラスとCICの審査

一方、ペイディプラスではCICが管理する信用情報を基に審査が行われます。この審査では、過去の延滞やクレジットカード利用履歴が影響を及ぼすため、信用情報が重要です。

特に、自己破産を経験した場合、その情報がCICに記録されていると審査通過のハードルが高くなります。

自己破産が審査に与える影響

自己破産をすると、一定期間(通常5~7年)CICにその記録が残ります。この期間中、ペイディプラスの審査に通るのは困難です。

ただし、ペイディの一般的なサービスは利用できる場合があります。また、信用情報が回復すれば、ペイディプラスを再び利用する可能性が出てきます。

審査落ちの対策

審査に通過しない場合でも、信用情報を改善する努力を続けることで状況を好転させることができます。例えば、未払いの精算や正確な情報提供などが効果的です。また、審査に落ちた後、すぐに再申し込みをするのではなく、最低半年程度間を空けることが望ましいです。

ペイディの審査は比較的柔軟で、現在の金融状況を重視するため、しっかり準備をすれば可能性を広げられます。

自己破産中がペイディにバレるケース

自己破産中にペイディを利用していることが知られる可能性は、いくつかの具体的な状況に起因します。ここではそのケースについて詳しく解説します。

1. 信用情報の確認

裁判所や管財人が自己破産手続きの中で信用情報を調査する際、ペイディ利用が発覚する可能性があります。自己破産手続きでは、すべての負債を申告する必要があり、これを怠ると隠匿の疑いを招くリスクがあります。

2. 支払い履歴の公開

ペイディの利用が銀行口座の取引履歴やクレジットカードの明細に残る場合、それらを確認されることで利用が知られる可能性があります。後払いの使用がある場合は、注意が必要です。

3. 追加の調査要請

破産申請後、裁判所や管財人が疑問を抱いた場合、さらに詳しい調査を依頼することがあります。この過程でペイディの使用履歴が判明することがあります。

4. ペイディからの通知

ペイディが利用者の滞納や支払い遅延に関して通知を送付することがあり、それが自己破産手続き関係者の目に留まることで利用状況が知られる可能性があります。

注意点

自己破産手続き中に後払い決済を利用することは、免責不許可事由に該当する恐れがあり、手続きの進行に悪影響を及ぼします。そのため、手続き中はペイディやその他の後払いサービスを利用しないよう十分に注意してください。

自己破産中にペイディを適切に管理することが、手続きの成功に大きく寄与しますので、慎重に行動しましょう!

自己破産後のペイディの利用可能性

自己破産後にペイディを再び利用する可能性について、いくつかのポイントを詳しく解説します。

自己破産後にペイディを利用できる条件

自己破産後にペイディを利用するためには、信用情報が重要な鍵となります。自己破産の記録は通常、信用情報機関(CICなど)に5~7年間登録されます。この期間が経過すると、信用情報が「ホワイト」に戻り、ペイディプラスを含む後払いサービスの利用が再び可能になることがあります。

ただし、ペイディの通常の後払いサービスは信用情報を参照しないため、記録が残っていても利用可能な場合があります。

信用情報の回復プロセス

信用情報の回復は、自己破産後の経済的行動が大きく影響します。例えば、クレジットカードやローンの滞納がなく、安定した収入を示すことが求められます。

また、適切な金融行動を継続することで、審査を通過する可能性が高まります。

ペイディプラスの利用再開手順

ペイディプラスを再利用したい場合、以下の手順を参考にしてください。

- 信用情報が回復するまでの期間を待つ(自己破産の記録が消えるのを確認)。

- 適切な審査基準を満たすために、安定した収入や住居を示す。

- ペイディプラスの申請を行い、審査に通過する。

注意点とリスク

自己破産後にペイディを利用する際の注意点として、信用情報が完全に回復するまでは、審査落ちのリスクがあることを念頭に置いてください。また、利用限度額が低く設定される可能性があります。そのため、無理のない範囲で利用することが重要です。

ペイディを自己破産後に再び利用するには、適切な準備と時間が必要ですが、地道に信用を取り戻すことで可能性を広げることができますよ。

paidy 滞納一年が自己破産に及ぼす影響

Paidyで滞納が1年続いた場合、自己破産手続きにどのような影響があるのかを詳しく見ていきましょう。

滞納の継続がもたらす法的影響

Paidyの利用で滞納が1年続いた場合、未払い分の一括請求を受ける可能性があります。この段階で支払いが行われない場合、裁判所からの督促や財産差押えが発生する可能性が高まります。

これにより、自己破産の手続きが必要となる場合も多いです。

自己破産への影響

自己破産手続きでは、すべての債務が裁判所に申告される必要があります。滞納が長期間続いている場合、裁判所が免責不許可事由に該当すると判断する可能性があります。

特に、滞納期間中に新たな債務を作った場合や不誠実と見なされる行動があると、手続きが複雑化するリスクがあります。

信用情報への影響

滞納が続くと、信用情報機関に事故情報として記録されるため、自己破産の際だけでなく、手続き後の生活にも影響を及ぼします。ブラックリストに登録されることで、新たなローンや後払いサービスの審査に通りにくくなる可能性が高まります。

回避策とアドバイス

滞納を回避するためには、早めに弁護士や司法書士に相談し、債務整理を検討するのが最善です。任意整理や個人再生といった他の債務整理方法を検討することで、より円滑に解決できる場合もあります。また、裁判を避けるためにも、早期の対応が重要です。

滞納は自己破産手続き全体に大きな影響を及ぼす可能性があるため、慎重かつ計画的に対処することが求められます。水の流れのように柔軟に対応しましょう。

自己破産後 ペイディでの生活

自己破産後の生活は、経済的な再建を目指す重要な時期です。特にペイディを含む後払いサービスの利用に関しては、慎重に検討する必要があります。

このセクションでは、自己破産後のペイディ利用の可能性や注意点について詳しく解説し、新たな一歩を踏み出すための情報を提供します。

自己破産後 後払いの仕組み

自己破産後でも後払いの仕組みを利用することは可能ですが、その利用にはいくつかの制約と注意点があります。以下で詳しく説明しますね。

自己破産後に利用可能な後払いサービス

自己破産後、信用情報機関に破産履歴が登録されている期間(通常5〜7年)は、審査が厳しい後払いサービスを利用することが難しくなります。しかし、CICの信用情報を参照しないタイプの後払いサービス(例えば、ペイディの通常サービス)は利用可能な場合があります。

このようなサービスでは、利用者が過去の信用状況を問われることが少なく、比較的簡単に利用を開始できます。ただし、利用額には制限が設けられることが多いため、高額な支払いには適していません。

後払い利用の注意点

自己破産後に後払いを利用する際は、以下のポイントに注意してください。

- 滞納の防止: 滞納は信用情報の回復を妨げるため、利用した金額は期日内に確実に支払うことが重要です。

- 無理のない利用: 支払い能力を超えた金額を利用すると、返済が難しくなる可能性があります。計画的な利用が大切です。

- 信用情報への影響: 信用情報が回復するまでは、後払いサービスを利用し続けることで新たな信用情報を築く機会にもなります。

自己破産後の後払いのメリットとデメリット

- メリット:

- 短期間のキャッシュフロー改善に役立つ。

- 新しい信用実績を築く機会になる。

- デメリット:

- 高額な購入には不向き。

- 一部の後払いサービスでは審査に通らないリスクがある。

後払いの仕組みは、適切に利用すれば自己破産後の生活再建をサポートする素晴らしいツールになります。ただし、計画性と節度を持った利用が必要です。

知恵袋に寄せられる質問

自己破産後の後払いに関する典型的な質問は、実際に寄せられた具体的な疑問や回答から多くのヒントを得ることができます。以下はよくある質問とその内容を解説したものです。

- Q自己破産後でも後払いを利用できますか?

- A

自己破産後でもCIC(信用情報機関)の審査を必要としない後払いサービス(例: ファミペイ、Kyashなど)は利用可能な場合があります。

一方で、ペイディプラスなどの信用審査を必要とするサービスは、信用情報が回復するまで利用できないことが一般的です。

- Q自己破産後に後払いを使うリスクは?

- A

後払いサービスは便利な反面、利用額が予定を超えると再び経済的な問題を引き起こす可能性があります。そのため、現金決済を優先することが推奨されています。

- Q自己破産後に後払いが可能なサービスは?

- A

信用情報を基に審査を行わない後払いサービスが一般的に利用可能です。例えば、プリペイドタイプのカードや特定のデジタル決済システムが該当します。

- Qなぜ自己破産中に後払いを使うのは危険なのか?

- A

自己破産申請中に後払いを利用すると、債務隠匿と見なされるリスクがあります。このため、裁判所や管財人の指摘を受けて手続きが遅れる可能性もあります。

- Q自己破産後の後払いで信用情報は回復する?

- A

信用情報が改善される可能性はありますが、審査の基準となる利用状況や返済能力を継続的に示すことが重要です。

知恵袋や類似サイトでは、自己破産や後払いについて実際の体験を共有しているユーザーの声も多く見られます。これらを参考にすることで、より現実的なアプローチが得られますよ。